ng体育自媒体

-ng体育自媒体

(卓创资讯分析师毕红兵)

【导语】8月钢材品种先跌后涨,均价下移,需求预期落空叠加成本下调兑现影响了本月下行的力度。9月钢材市场继续关注供需博弈格局带来的需求变现进度和政策影响下需求预期能否进一步兑现,预期的落地与否和现实的强弱博弈或继续影响市场形成触底反弹的行情。

钢材市场传导式下跌和共振式下跌并存品种差异化小

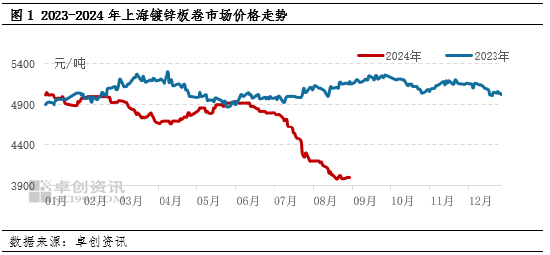

8月钢材品种集体下跌,成本线下移。高温雨水淡季来了,需求跟进不济,叠加国内外经济面偏弱,从而导致了价格的下行,整体表现符合前期的预判。钢铁产业链相关品种月内16跌,跌幅低于3%的品种是不锈钢,跌幅在0.31%,其它品种跌幅在5.66%到10.87%。从卓创资讯的钢材价格指数来看,截止到8月30日卓创资讯钢材价格指数839.68点,环比7月底的872.67点下跌32.99点,跌幅在3.78%。同比去年同期的989.14点跌幅在15.11%,同比数据跌幅放大。

纵向角度看,钢铁行业上下游重点商品价格呈现传导式运行,整体传导顺畅度可观,跌幅较大商品在前中后段均有分布。整个钢铁行业下跌的主要推动力在于需求释放有限的影响,淡季效应下的需求端的恢复不及预期影响了钢材价格的下跌。

横向角度看,钢铁行业诸多钢材品种则呈现共振式下跌,品种差异化减弱。废钢铁跌幅较大,达到10.87%,热轧板卷跌幅9.49%,跌幅居于第二。带钢跌幅9.06%,焦炭跌幅9%,位列第三和第四的位置,其它品种跌幅在9%以内,更多是受整个钢铁行业表现不景气的影响。

从整个钢铁基本面来看,开工方面,铁矿石、镀锌板卷、结构钢、拉丝材的开工均有回升,其它商品开工则有所下降。从盈利水平来看,焦炭、生铁、镀锌板卷、焊管、拉丝材为正值,其它品种利润为负值。除螺纹钢、焊管、型钢、结构钢、不锈钢外,多数品种本月利润均出现不同程度的下降。

未来钢材市场波动预期升温 均价或有一定反弹

9月份钢材市场价格预期在供需恢复下出现一定先跌后涨的行情。主要受到供需修复博弈、龙头大厂出价下调、库存水平下降、宏观指标参差不一、季节性因素等的综合影响。

供需修复博弈继续加强

从供应端来看,考虑原料和中间品两方面。一方面是原料到成品钢材的变现过程。卓创资讯调研统计数据显示,截止到8月29日高炉开工率仍然在80.24%的相对中高位水平,较上月底略有下降。综合2021年至今的高炉开工率历史谷值66.73%和峰值86.43%来看,当下处于历史高低开工率水平的68.58%的水位线上。和去年同期对比来看,当下的水平略低于去年同期的水平85.91%。

另一方面则是钢材品种排产方面的一个指标检修损失量。以主流产品热轧板卷为例,9月份热轧板卷预估的检修损失量为167.02万吨,相较上月实际的检修损失量191.21万吨有所减少,即产生供应有增量的预期表现,从而略抑制钢材价格的上行;当然,由于钢厂或受到利润不足等影响产生阶段性检修现象,该检修损失量长期的影响有所减弱。

从需求端来看,同样需要考虑中间需求和终端需求两方面。中间商需求来看,未来需要关注期现货联动下,中间商的补库需求和一定的投机需求产生空间;而终端需求方面,地产方面,需要关注各类门槛下降后的新增购房需求的释放对于钢铁市场的影响,短期来看增量或有限;家电和汽车需求则更多关注各地以旧换新和政策补贴下的终端商品需求释放带来的金九银十钢铁备货需求的释放。从最新的制造业PMI数据来看,新订单指数为48.9%,比上月继续下降,且在荣枯线之下,表明制造业市场需求有限。

龙头大厂出价下调

板材大厂的月度价格调整政策成为钢铁市场的一道风向标。

从9月份宝武、首钢、鞍本、山钢等大厂针对热轧板卷、中厚板、冷轧板卷、涂镀板卷等的订货指导价来看多数下调100-200元/吨,个别品种降幅更大。整体来看,此次钢厂指导价调整对未来行情支撑效果有限。后期还需继续关注龙头企业的月度调价方向,若出现企稳或者反弹则对市场有一定向好预期,9月中上旬即将公布的新一期政策也值得关注。

工业品被动去库存周期下的钢铁库存处中位水平

卓创资讯通过研究统计局工业企业产成品和PPI同比数据,从中发现,当下正处于价格下降周期中的被动去库存阶段。同时,卓创资讯监测钢材(热轧、冷轧、中厚板、线材、螺纹钢)五大主流品种的库存数据发现,截止到8月29日库存水平在1500.41万吨,远高于历史平均水平1261.3万吨。

首先,长周期库存水平来看,选取2006年至今近19年的库存数据,当下的库存水位线距离历史最低值539.084万吨和最高值2598.51万吨处于46.68%的水位线水平,整体库存压力有一定降温。

其次,中短周期库存水平来看,选取2022年至今近3年的库存数据,当下的库存水位线距离两年内的最低值1048.27万吨和最高值2215.012万吨处于38.75%的水位线水平。

备注:历史平均水平选自2006年至今社会库存的算数平均值。

再次,从月内短期水平来看,8月份的库存水平较7月份出现151.72万吨的减量。综合来看,当下的钢铁库存水平处于历史中位略偏低水平附近,整体库存压力有所降温,对价格形成一定中性略偏多的影响。

然后,通过库存的预期性表现来看。监测社会库存季节性指数可以发现,2024年整体的库存水平表现要高于历史的库存指数,同时当下去库存表现依然低于预期。这也从侧面反应了2024年钢材价格下行出现的供需矛盾积累。

宏观指标略回暖 国际宽松,国内稳健

国际因素:货币政策叠加主流指标变化

国际货币政策

2024年美联储降息9月份落地。各方对于降息25基点还是50基点存在争议性。货币政策的宽松性落地对于全球大宗商品市场价格有一定支持效果。美联储降息周期即将启动。持续高利率下,美国经济已明显放缓,尤其是就业市场的冷却值得关注,美联储降息以呵护经济的必要性在上升。而经济环比走弱带动通胀下行,叠加近期衰退交易对大宗商品价格的冲击,美联储面临的通胀约束明显弱化。

钢材出口变化

从钢材出口量的季节性表现来看,选取2004-2023年相关指标数据,7月份钢材出口量处于季节性回升阶段,拉动钢材消费水平下降,整体对于价格支持平平,符合季节性表现。从海关公布的7月份出口量数据来看728.7万吨处于中位略偏高的水平,在2004-2024年历史最低值和最高值分位线水平的63.41%位置上。而根据海关总署统计数据显示,1-7月份累计出口钢材6068.7万吨,同比增长18.57%,增速放缓。同时,8月份影响外销的因素海运费受近期地缘政治风险略升温和货运量恢复的双重影响,出现震荡趋强的现象,从而增加了未来的出口成本。同时要关注到国际上某些国家针对我国钢材的反倾销力度。

备注:2005年至今钢材月度出口量平均水平选自月度出口量的连续算数平均值。

人民币汇率变化

汇率频繁调整背后更多是货币支付流通低位的变化。目前来看,环球银行金融电信协会(Swift)发布的人民币月度报告和数据统计显示,7月份人民币全球支付占比为4.74%,较之6月的4.61%继续上升,连续9个月高于4%,继续稳居全球第四大货币。在此之前,2023年11月,人民币全球支付占比为4.61%,超过日元的3.83%。目前人民币活跃度已经连续九个月超过日元,位居全球第四。数据还显示,7月份,在主要货币的支付金额排名中,美元、欧元、英镑分别以47.81%、22.47%、7.00%的占比位居前三位。通过官方针对汇率的一系列政策来看,当下汇率走势基本在预期范围内。未来更多关注汇率调整下人民币在全球支付地位的转变和钢材等工业品出口水平受到的影响。同时对于美元指数等的关注度在未来依然是较强的。在看到提升的同时依然要看到一定的差距,未来人民币走出去战略道阻且长,发展空间还是比较大的。而对于钢材出口比较多的品种则积极关注外汇的变化,短期人民币升值对于出口略有利空影响。

国内因素:地产端政策继续寻找着力点

在地产行业进入深度修复周期的大背景下,积极寻求供需双侧的着力点。当下一方面,钢铁方面重点关注消费升级下各类项目投资落地带来的基建需求;另一方面,则关注后地产时期,楼市回暖下带来的装修需求等。伴随高温逐步过去,市场需求有望逐步恢复,楼市的回暖与否对于钢铁市场的影响则是至关重要的。

地产方面,国新办举行“推动高质量发展”系列主题新闻发布会,构建房地产发展新模式。截至8月下旬,超过80个城市宣布支持国有平台企业等收购商品住房,用于保障性住房、安置房、人才房、周转房等。其中,至少36个城市已经发布征集房源的公告。近期出台政策的城市,在房源资质、面积、性质等收购条件方面均进行了优化。

季节性因素表现

卓创资讯监测分析钢铁主流品种螺纹钢和板材等发现,9月份反弹概率依然存在。考虑到天气方面高温雨水季节过后,市场资源流通趋于有利局面,南北价差也会从差异走向趋同性。原料方面,市场关注点将会继续在铁矿石和双焦之间选择,距离采暖季还有较长时间,双焦的关注点在于钢铁的表现和双焦进口的变化。由此成本端影响对钢铁市场价格变化有一定传导效果,成本传导依然是影响钢铁行业价格的重要因素。同时要也要考虑需求端的转变。刚需和投机需求并存。中间商的备货需求导致社库的变化,而刚需的释放则带来终端市场的活跃,9月份行情或出现先抑后扬,均价略反弹的走势。

综合来看9月份的钢材市场依然是经济能否好转落地的预期和钢铁延续性供需格局博弈兑现的结果,最终或将出现均价略反弹的局面。密切关注未来从国际到国内货币政策和财政政策的变化释放出的信号对大宗商品市场的影响力度,不排除当行情形成共振反弹时,资本的反向操作将会主导一波行情出现下调;尤其当超预期信号出现时,行情的走势会带来一定的不确定性。即使9月份的行情出现一定反弹也只是对三季度钢铁行情的一定修复,而并非出现较强的反转行情。

风险提示:政策持续性不及预期、国内经济数据变化超预期、国际货币政策调整力度超预期、国际地缘政治走向超预期、债券等金融风险超预期。

额 本文暂时没人评论 来添加一个吧

发表评论