ng体育自媒体

-ng体育自媒体炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

红刊财经 文丨承承

编辑丨李壮

储能行业景气度保持在高位,龙头股价年内涨幅达双位数。在股价企稳背后,储能龙头中报业绩呈现双位数增长趋势。

在沪指寻底之际,细分行业却出现行业指数表现和板块内龙头走势相反现象。在储能行业,Wind储能指数年内跌幅(截至9月3日,下同)为25.37%,对比前期高点即2022年8月24日创造的6614.52点以来的表现,则储能行业指数跌幅为58.97%。但具体到龙头,比如阳光电源,当前价格对比2022年8月24日表现回撤25.79%,年内涨幅则高达22.34%。

阳光电源是储能板块三家千亿级龙头之一,另两家龙头宁德时代、比亚迪年内股价涨幅分别达16.5%和26.32%。在龙头股“拒绝”调整的情况下,8月28日-9月3日,储能指数触底反弹,涨7%。值得一提的是,阳光电源是广发基金知名基金经理刘格菘的长期重仓股之一。

而储能龙头的股价表现与其基本面变化有着密切关系。据东方财富数据,307家储能概念股中报全部实现营收环比增长,且归母净利润方面有234家公司实现环比增长,占比76%。而上述三大龙头中报业绩增速均为双位数。

龙头公司海外收入增长明显

据东海证券研报数据,截至2024年上半年,国内电力储能项目累计装机规模达103.3GW,同比增长47%;其中,新型储能累计装机规模达48.18GW/107.86GWh,同比增长142%,抽水蓄能装机占比继续下滑近10pct至52.7%。从新增装机规模来看,2024年上半年,国内新增新型储能装机13.67GW/33.41GWh,同比增长71%。

与国内情况相比,美国和新兴市场表现明显要好过欧洲市场。其中,美国大储(表前储能,用于电源侧、电网侧及配电侧的大型储能设备)上半年累计装机4508MW,同比增长了118%。据美国能源信息署的研究,如果所有计划新增的储能项目都能上线运营,那么美国今年部署的电池储能系统装机容量或将达到创纪录的15GW。

在新兴市场以及欧洲市场,未来几年的储能项目储备量也在大幅增加。因海外需求依然保持高位,据央视网报道,上半年中国储能企业签约订单规模超过80GWh,其中海外订单签约规模超过50GWh。此外,下半年以来,又有企业签订大额储能项目订单,譬如美国可再生能源公司Spearmint Energy就在8月23日表示,公司与中国阳光电源达成合作,阳光电源将为其在德克萨斯州超过1GWh的电池项目提供储能解决方案。

在近年储能市场快速发展下,国内储能企业主营收入和海外收入规模实现了明显增长。据东方财富数据,2022年时,307家储能概念股主营收入合计为18759.08亿元,海外收入规模合计为2887.29亿元,而到今年中期时,307家储能概念股主营收入合计达22319.11亿元,海外收入合计提升至3969.26亿元。前后对比,规模分别增长了18.98%和37.47%。

考虑到307家储能概念股中很多公司的主营业务最大来源不是储能业务,因此以中证行业分类的储能设备公司(包括电池、电池部件及材料、其他储能设备三大类)为例,可发现,98家储能设备公司中,规模超过百亿元的公司达22家,低于50亿元的有50家。就这些储能设备股来看,龙头公司的出海能力明显强过规模偏小公司。其中,大市值公司宁德时代2022年中期时的海外收入还仅为222.54亿元,而到了今年中期则提升至505.29亿元;国轩高科由2022年中期的7.72亿元提升至今年中期的55.27亿元(见表1);孚能科技海外收入由2022年中期的23.31亿元提升至今年中期的52.16亿元。相比之下,小市值公司的海外规模增长有限,比如总市值21亿元的长虹能源,今年中期的海外收入数据相比2022年中期只增加了1.2亿元。

表1 储能设备公司近几年海外收入变化情况

储能概念股中期业绩分化

相较储能行业景气度维持在高位,储能概念股今年中期的营收和业绩却是两极分化,半数公司营收和业绩未能实现同比增长。更为重要的是,今年中期,小市值公司相比行业龙头公司业绩弹性更大。

据东方财富数据,A股307家储能概念股披露的中期财报数据显示,今年上半年实现营收增长的公司共有165家,占比刚过平衡线,达53.7%;归母净利润方面,实现同比增长的公司有150家,占比不足50%,为48.86%。

储能概念股中,今年中期营收超过千亿元的公司有3家,分别为比亚迪、中国能建、宁德时代,营收分别达到3011.27亿元、1942.62亿元、1667.67亿元。中期营收在100亿元-1000亿元的公司有42家,包括格力电器、苏美达、四川长虹、阳光电源、特变电工等。

值得指出的是,今年中期营收同比增长超过50%的储能公司竟然没有一家的中期营收规模超过40亿元,多数公司的营收规模在10亿元以下。而营收超过300亿元的公司中,实现营收负增长或微增的并不在少数。

同样,在归母净利润表现上,今年中期归母净利润能够实现百亿元以上的储能概念股共有4家,分别为宁德时代、格力电器、比亚迪、长江电力,分别实现归母净利润228.65亿元、141.36亿元、136.31亿元、113.62亿元。实现20亿元-100亿元的公司有11家,包括阳光电源、中国核电、特变电工、国电南瑞、亿纬锂能(维权)等知名企业。

同样,在归母净利润同比增速上,其表现与营收增长表现类似,增速同比超过200%的公司竟然没有一家市值超过100亿元。市值居前的公司,归母净利润增速普遍不高或负增长。

当然,相比今年中期同比数据的表现平平,若从季度数据表现来看,单季环比数据要明显好看很多。据东方财富数据,307家储能概念股今年第二季度营收全部实现环比增长,归母净利润方面也有234家公司实现环比增长,占比76%。

在第二季度业绩增长最快的公司中,金风科技、西子洁能、世嘉科技、能辉科技、天宸股份、中恒电气(维权)、科大智能第二季度业绩同比增长均在1000%以上,而环比表现上,国网信通、上海电气(维权)、建研设计、锦浪科技的单季净利润环比增长了1000%以上。

同样需要指出的是,储能概念股中大市值龙头公司在单季营收和业绩环比增长上依然相对落后,即使我们将范围进一步缩小到98家储能设备股中,同样是小市值公司的第二季度营收和业绩增长表现要好过大市值公司。

机构持续重仓业绩领先公司

有意思的是,与业绩表现并不完全同步的是股价表现。据东方财富数据,2024年4月1日至9月2日期间,涨幅居前储能概念股主要是一些市值偏大的公司,比如上能电气、德业股份、海油发展、长江电力等公司市值均超过百亿元。分析背后原因,这与机构的长期持仓态度有关。

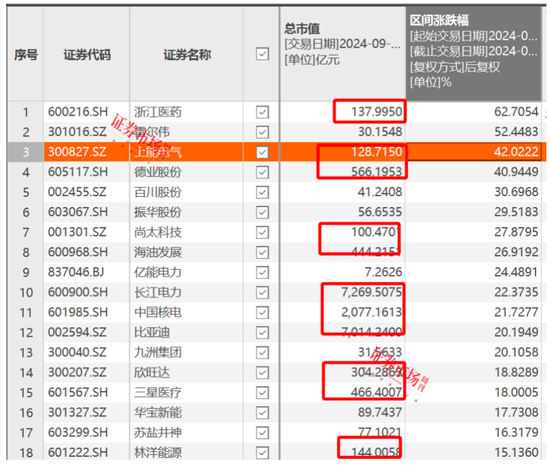

仅以2023年中报、2023年年报、2024年中报来看,今年4月份以来表现居前的储能概念股基本都是基金重仓股,且多数公司的持仓占比在近三期财报中一路上升,即使是持仓占比出现了下滑,也可以看到,除个别公司外,多数公司的基金持仓变动幅度还是非常小的。比如因参股浙江钠创新能源有限公司而具有储能概念的浙江医药,近三期基金持仓就基本稳定,基金最新持仓占比相比去年中期只下滑了0.54个百分点。同样,上能电气也是持仓稳定,基金持仓只变动了0.96%个百分点(见表2)。

表2 部分储能公司近三期财报基金持仓变化情况

此外,若从储能概念股市值大小来看,基金对大市值公司近三期的持仓同样是保持稳定或增持状态的。比如目前储能公司中市值最大的宁德时代,2021年-2023年的年度归母净利润增长率分别达到185.34%、92.89%、43.58%,近三年归母净利润复合增长率为99.18%,正是业绩稳定和高成长性,机构持续高仓位持有,比如基金在去年中期持仓占比为12.69%,而今年中期上升为13.97%。

再比如排名第三的比亚迪,2022年、2023年的归母净利润增速分别达到445.86%和80.72%,近三年归母净利润复合增长达到了92.15%。而基金持仓在去年中期为6.97%,今年中期上升为7.95%。类似的还有长江电力、中国核电、德业股份、思源电气、三星医疗、阳光电源等大市值公司,基金无不是保持着高持仓状态。在市值超过百亿的储能公司中,绝大数公司的机构持仓名单显示,持仓的基金家数基本都超过了百家。

值得一提的是,在储能公司中,阳光电源是广发基金知名基金经理刘格菘的长期重仓股。刘格菘掌管的广发行业严选三年自2021年开始重仓持有阳光电源。刘格菘成名于2019年,其凭借2019年的半导体增长,一举包揽主动权益类基金收益前三名。2020年,刘格菘再度把握新能源行情,广发双擎升级A再度实现超过65%涨幅。而就在这一年以后,新能源股始终在刘格菘产品持仓中占据很高的权重。

据广发行业严选三年基金2021年年报显示,其当年持阳光电源999.5万股,占基金净值比的9.38%,占阳光电源流通股本比的0.91%。经过三年的市场涨跌,虽然阳光电源目前股价与刘格菘建仓时的股价变化不明显,但刘格菘依然看好,目前其持阳光电源股份仍有1056.16万股,占基金净值比的8.74%,占阳光电源流通股本的0.66%。

上一篇:三星在印度启动AI家电生产线

下一篇:

额 本文暂时没人评论 来添加一个吧

发表评论