ng体育自媒体

-ng体育自媒体

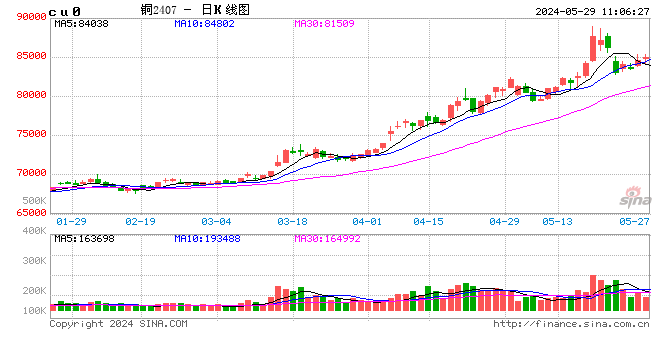

铜:

隔夜伦铜上涨1.93%至10533.5美元/吨;沪铜价格则冲高回落下跌0.12%至84650元/吨。宏观方面,美联储官员继续发声称美联储应继续缩表,并不完全排除加息的可能性,表现更加鹰派,不过海外市场依然偏乐观,纳斯达克创新高、BTC和黄金也重新走高,带动情绪继续好转,关注美股、BTC、黄金及有色的共振表现;国内方面,稳增长依然是基调,上海优化调整房地产市场政策继续提振市场情绪。基本面方面,高铜价下需求继续表现疲软,SMM全国主流地区铜库存环比上周五增加0.94万吨至42.45万吨,再度刷新年内新高。预期和现实继续产生较大分歧,但分歧下也导致持仓量有增无减,带来较大风险。COMEX事件开始转弱,价差回归,但COMEX持仓量依然较高,该事件或反复,关注仓单变化。近期铜价走势也来到重要位置,关注铜在当前位置的表现。

镍&不锈钢:

隔夜LME镍跌1.03%,沪镍跌0.88%。库存方面,昨日 LME 镍库存减少258吨至83730吨,昨日国内 SHFE 仓单增加103吨至21431吨。升贴水来看,LME0-3 月升贴水维持负数;进口镍升贴水下跌100元/吨至-500元/吨。不锈钢方面,消费端市场仍以刚需为主,全国主流市场不锈钢89仓库口径社会总库存106.86万吨,周环比下降3.71%,但海外镍矿端扰动下,不锈钢成本支撑较强。新能源产业链方面,下修三元前驱体和三元材料排产后,对硫酸镍需求或将趋弱,然随着电镍价格中枢抬升,硫酸镍制备电镍需求提升,且其成本端暂时仍偏强运行。宏观扰动渐消,产业链自身供应成为短期扰动,价格或仍将高位震荡。

氧化铝&电解铝:

隔夜氧化铝震荡偏弱,隔夜AO2407收于3974元/吨,跌幅3.07%,持仓增仓445手至8.8万手。沪铝震荡偏强,隔夜AL2407收于21205元/吨,涨幅0.09%。持仓减仓1641手23.69万手。现货方面,SMM氧化铝综合价格继续上涨至3908元/吨。铝锭现货贴水扩至120元/吨,佛山A00报价跌至20960元/吨,对无锡A00报贴水50元/吨,下游铝棒加工费河南临沂持稳,包头新疆广东南昌无锡下调20-60元/吨;铝杆1A60持稳,6/8系加工费上调84元/吨;铝合金ADC12及A380上调50元/吨,A356及ZLD102/104上调150元/吨。力拓氧化铝厂发运受阻的消息冲击大于实际影响,情绪释放后氧化铝也出现回落。但目前氧化铝供给偏紧以及现货贴水格局对下方仍有较强支撑。美联储再度释放加息信号、叠加地缘风险加剧,打压此前市场高昂情绪。在阶段宏观情绪转弱后,电解铝基本面驱动有限,去库已出现停滞征兆。预计阶段铝价止涨回稳、甚至存在转弱压力。关注矿端复产速度以及地产相关政策推进情况。

锡:

沪锡主力跌0.05%,报278070元/吨,锡期货仓单17214吨,较前一日减少142吨。LME锡涨2.70%,报34095美元/吨,锡库存4970吨,增加25吨。现货市场,对2406,云锡升200-300元/吨,云字贴水200-300元/吨,小牌贴水600-1,000元/吨。价差方面,06-07价差-820元/吨,07-08价差-950元/吨,沪伦比8.16。5/28印尼JFX成交量1,135吨,5/27印尼ICDX成交量15吨,5月两大交易所累计成交量3,365吨。锡供应端扰动依然为缅甸锡矿未复产加上印尼出口未完全恢复,需求端的话终端电子行业却有复苏迹象,但传导至加工环节较慢。短期来看,在无重大消息扰动下,价格或将横盘高位震荡。

锌:

沪锌主力跌0.04%,报24880元/吨,锌期货仓单88823吨,较前一日减少178吨。LME锌涨1.98%,报3119.0美元/吨,锌库存257200吨,减少25吨。现货市场,上海0#锌对2406合约贴水80-90元/吨附近,对均价贴水0-5元/吨;广东0#锌对沪锌2407合约贴水135-145元/吨,粤市较沪市升水50元/吨;天津0#锌对2406合约报贴水70-100元/吨附近,津市较沪市贴水10元/吨。价差方面,06-07价差-90元/吨,07-08价差-70元/吨,沪伦比7.98。锌矿加工费持续下跌,矿供应进一步紧张,即使绝对价格上涨但冶炼利润恢复极慢,预计国内冶炼产量将逐步调低。从表消来看,今年国内消费旺季后延,而基建与房地产政策仍在加码,后续极有可能会回到去年淡季不淡的情景。但仍因LME仓单大户持仓过高,并且存在隐性库存交仓可能,反套与单边做多建议轻仓为主。

工业硅:

28日工业硅震荡偏弱,主力2407收于12465元/吨,日内跌幅2.46%,持仓减仓11103手至11.47万手。现货继续企稳,百川参考价13357元/吨,较上一交易日上调22元/吨。其中#553各地价格区间持稳在12700-13500元/吨,#421价格区间持稳在13350-13950元/吨。最低交割品为#421价格11600元/吨,现货贴水收至1110元/吨。当前市场供需未出现转变,西南复产开启后供给过剩进一步凸显,晶硅各环节维持减采购、去库存的节奏,光伏终端订单尚可、利润微薄。随着仓单移仓推进,短期期货盘面表现稍强、现货货源充裕、让利频繁、跟涨无望。基本面继续走弱叠加电价成本下移,后续硅价仍存重心继续下移压力,关注四川复产进度以及晶硅停产规模。

碳酸锂:

昨日碳酸锂期货2407合约跌1.69%至10.5万元/吨。现货价格方面,电池级碳酸锂下跌200元/吨至10.63万元/吨,工业级碳酸锂维持10.22万元/吨,电池级氢氧化锂平均价下跌650元/吨至9.48万元/吨,基差约1300/吨。仓单方面,昨日仓单增加140吨至24451吨。消息面,川能动力在互动平台表示,李家沟锂矿项目采矿系统已进入试生产;阿根廷 Mariana 氯化锂项目顺利竣工交付;宜春力迅公开竞价出售192吨电池级碳酸锂(九岭代工),成交价格为106200元/吨。供应端,5月供应多方面增加,产量+进口量预期增速较快,周度产量环比小幅减少,减量主要在云母提锂端,盐湖和锂辉石提锂表现稳定。需求端,5月正极材料排产下修,对锂盐需求较预期再度放缓,市场对高价货接受程度不高,周度下游锂盐和成品均呈现去库。终端销售方面,据乘联会预计5月新能源汽车销售环比增加。短期价格缺乏强驱动仍将震荡运行,但需要注意的是供应宽松压力不改,建议关注月底长协情况。

下一篇:

额 本文暂时没人评论 来添加一个吧

发表评论