ng体育自媒体

-ng体育自媒体

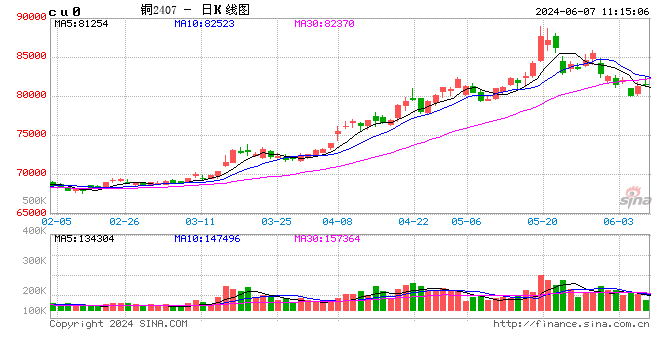

铜:

隔夜LME铜震荡走高,上涨1.39%至10145.5美元/吨;沪铜主力上涨1.38%至82040元/吨;进口处于小幅亏损状态。宏观方面,继加拿大央行降息后,欧央行6月利率决议,也意外降息25个基点,为2019年以来首次,欧央行降息虽有预期,但在美联储下半年降息预期仍摇摆之时,市场也有预期欧央行或维持当前利率,因此略显意外,这意味着欧元区在高利率环境下维系当前经济和债务支出方面“力不从心“,延伸至美联储9月甚至8月初降息或成为可能,给市场发达国家正跑步进入宽松的预期;国内方面,各地房地产政策频出,稳增长预期仍是市场关注重心,但也须多关注政策效果。基本面方面,国内TC报价仍为负数,说明铜精矿紧张状况未有效缓解;但阳极板市场供应较为充足,5月国内精铜产量大超预期;下游需求依然偏弱,不过下游库存降至低位,关注随着铜价下跌是否有集中补库现象。库存方面,国内累库态势延续,佐证下游需求不佳;LME小幅累库;comex库存仍在缓慢下降,给comex挤仓事件走向带来不确定性。在G7国家连续降息的带动下,市场宽松预期再起,并推动贵金属和有色价格走高,不过此时美股上涨势头削减,市场也关注美就业数据及美联储接下来的表态,关注铜价在该位置的表现,多看少动。

镍&不锈钢:

隔夜LME镍跌0.19%,沪镍涨1.43%。库存方面,昨日 LME 镍库存增加36吨至84756吨,昨日国内 SHFE 仓单减少485吨至21972吨。升贴水来看,LME0-3 月升贴水维持负数;进口镍升贴水上涨50元/吨至-250元/吨。消息面,据Mysteel调研统计,2024年5月中国&印尼镍生铁实际产量金属量总计14.7万吨,环比增加0.73%,同比减少2.41%。不锈钢方面,消费端市场仍以刚需为主,全国主流市场不锈钢89仓库口径社会总库存109.83万吨,周环比上升1.22%,成本端近期镍铁价格呈现小幅下跌。新能源产业链方面,6月预期三元前驱体和三元材料排产仍偏悲观,对硫酸镍需求或将趋弱,且其成本端随镍价近期下跌。镍矿矛盾无法快速消化,但短期价格仍或跟随有色表现。

氧化铝&电解铝:

隔夜氧化铝震荡偏强,隔夜AO2407收于3890元/吨,涨幅2.23%,持仓增仓99手至6.5万手。沪铝震荡偏强,隔夜AL2407收于21375元/吨,涨幅0.71%。持仓减仓2348手16.88万手。现货方面,SMM氧化铝综合价格小幅回落至3905元/吨。铝锭现货贴水收至70元/吨,佛山A00报价跌至21080元/吨,对无锡A00报贴水110元/吨,下游铝棒加工费新疆包头河南临沂广东持稳,南昌无锡下调10-20元/吨;铝杆1A60上调50元/吨,6/8系加工费上调85元/吨;铝合金ADC12及A380持稳,A356及ZLD102/104上调150元/吨。矿石紧张问题叠加氧化铝期现套利空间持续支撑氧化铝价格。晋豫两地矿山开始解禁,山西贵州等氧化铝厂存在规模复产,氧化铝由强现实向弱预期过度,存在下调空间。西南电力成本缓释,供需边际趋向宽松,对铝价向下施压。近期国家降碳方案颁布对双铝提出产能布局要求,在短期情绪端和中长期预期上给予相关有色品种较强支撑,对已处上涨行情品种助力更强。警惕宏观和基本面出现背离可能下,铝价难以出现较大幅度回调。

锡:

沪锡主力涨2.51%,报267670元/吨,锡期货仓单15954吨,较前一日减少506吨。LME锡涨2.57%,报32350美元/吨,锡库存4815吨,减少185吨。现货市场,对2407,云锡升水0-200元/吨,云字贴水300-400元/吨,小牌贴水600-800元/吨。价差方面,07-08价差-950吨,08-09价差-760吨,沪伦比8.27。6/6印尼JFX成交量100吨,6/3印尼ICDX成交量25吨,6月两大交易所累计成交量675吨。从终端数据看,全球电子需求边际好转,但是尚未传导至焊料消费好转,并且近期中美制造业pmi复苏节奏放缓,美联储不断释放鹰派言论,有色金属存在多头止盈离场的可能,短期锡或跟随回调。

锌:

截至本周四(6月7日),SMM七地锌锭库存总量为19.97万吨,较5月30日降低0.97万吨,较6月3日降低0.60万吨。沪锌主力涨1.13%,报24265元/吨,锌期货仓单87915吨,较前一日减少2252吨。LME锌涨1.28%,报2918.0美元/吨,锌库存260775吨,增加3125吨。现货市场,上海0#锌对2407合约贴水10-30元/吨附近,对均价升水10-20元/吨;广东0#锌对沪锌2407合约贴升水0-15元/吨,粤市较沪市升水10元/吨;天津0#锌对2407合约报贴水30-60元/吨附近,津市较沪市升水10元/吨。价差方面,07-08价差-20元/吨,08-09价差+45元/吨,沪伦比8.32。锌供应紧张格局短期难改,同时需求进入季节性淡季,国内供需两弱。欧美制造业PMI边际回暖,虽边际有所放缓,但欧美一带锌需求仍有好转迹象,海外供应过剩格局略有好转。基本面维度上锌的矛盾较小,后续关注国内政策推动下基建和地产端能否见底回升。

工业硅:

6日工业硅震荡偏强,主力2409收于12465元/吨,日内涨幅0.28%,持仓增仓282手至19.67万手。现货继续企稳,百川参考价13352元/吨,较上一交易日下调5元/吨。其中#553各地价格区间持稳在12700-13500元/吨,#421价格区间持稳在13350-13950元/吨。最低交割品为#421价格11600元/吨,现货贴水扩至690元/吨。最新发布的降碳行动方案中对硅提出要求,此次事件对于硅产业在消息面冲击影响大于实际影响,难以扭转工业硅实际供需格局,硅厂成本下压后西南复产集中,晶硅在产能快速扩张但订单阶段短缺的状态下,链条上各环节面临过剩和库存积压困局,仍将维持减采购、去库存的节奏。仓单集中注销流向现货后,期现走势或将继续分歧,维持期强现弱的格局。

碳酸锂:

昨日碳酸锂期货2407合约涨0.8%至10.12万元/吨。现货价格方面,电池级碳酸锂下跌600元/吨至10.14万元/吨,工业级碳酸锂下跌650元/吨至9.77万元/吨,电池级氢氧化锂平均价下跌500元/吨至9.14万元/吨,基差250元/吨。仓单方面,昨日仓单增加220吨至27644吨。 供应端,国内生产总体较为平稳,而海外资源进口方面仍有一定增量预期,同时上游锂盐长挺价难,据悉部分长协价格仍有松动。需求端,正极材料生产自5月开始增速放缓,6月环比仍不乐观,当前客供比例上升,零单以刚需采买为主,现货市场表现较为冷清,而终端销售经过以降价促销、旧换新政策、车展等的拉动后也或将缓步放慢。碳酸锂供应过剩压力逐步显现,价格或将承压,关注6月排产和仓单情况。

上一篇:长江有色:节能降碳路线明确短期或加剧供应紧张 7日铅价或上涨

下一篇:

额 本文暂时没人评论 来添加一个吧

发表评论