ng体育自媒体

-ng体育自媒体

油脂油料:蛋白粕创新低 油脂展开补跌

本周油脂油料板块先跌后涨,美豆和蛋白粕再创新低,油脂跟随走弱。

周一发布USDA报告超预期利空给市场奠定了偏空基调。USDA 8月供需报告中将美豆面积增加100万英亩至8630万英亩,单产上调至53.2蒲/英亩,最终库存至5.6亿蒲,库销比12.76%。近几周美豆优良率保持68%,8月天气展望整体有利,美豆丰产预期难以改变,甚至单产有进一步上调可能性。这意味着美豆产量压力、库存压力矛盾仍有激化可能。与此同时,美豆需求也在改善,但相比于供给,需求改善幅度还不够。美豆连续两周单周销售超过100万吨,但即便如此美豆新作仅销售586万吨,低于去年的919万吨和五年均值1228万吨。其中新作销售至中国仅110万吨,低于去年同期的375万吨和五年均值556万吨。巴西大豆冲击及中国采购放缓令美豆销售偏慢。美豆7月压榨1.82881亿蒲,同期最高,环比增4.1%,同比增5.5%。美豆压榨利润攀升,但8-9月为压榨淡季,压榨增量有限。美豆供应矛盾没有解决,价格将继续寻底。国内大豆进口成本跟随下滑,10月前大豆、豆粕供应充足,豆粕跟随寻底运行。大豆盘面榨利改善,但油厂采购仍偏慢,关注11-1正套机会。

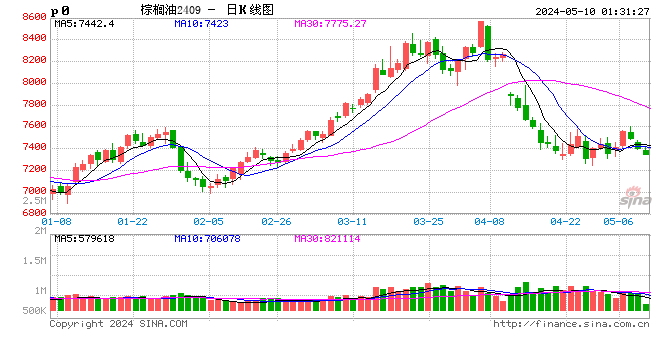

油脂端,马棕油7月去库超预期,今年产量表现亮眼,叠加8-10月产量高峰期,供应压力大。8月上半月出口环比下降20%-22%,印度采购需求旺盛或限制降幅,但难以改变产地累库趋势。印尼7月出口环比下滑,累库预期强。有消息称,印尼准备明年开始向B40过渡,利好远期需求。俄罗斯延长向日葵和大豆出口关税至26年8月。向日葵出口关税目前为50%,但不低于每吨32000卢布,大豆关税为20%,但不低于每吨100美元。俄罗斯将取消油菜籽出口禁令,并征收30%的关税,但不低于165欧元,关税有效期为24年9月1日至26年8月31日。乌克兰表示,油菜籽已全部收割,8月出口量或达到90万吨,主要向欧盟。受到节日需求预期增加影响,印度7月油脂进口190万吨,豆油、棕榈油增幅居前,油脂库存攀升到290万吨。8月油脂进口预计下降至150万吨左右,主要减少棕榈油和葵花籽油的采购。国内油脂库存攀升,10月前油脂市场延续宽松格局,8月下旬需求端有望季节性改善,进而缓和现货供需矛盾。考虑国内外市场均供大于求,单边偏弱震荡,买油卖粕继续持有。

鸡蛋:近月合约反弹后再度回落,空头仍占主导

1、本周,鸡蛋现货价格延续强势,鸡蛋期货近月2409合约跌至前低后,连续两日反弹,周五再度回落,说明目前市场空头仍占主导。在近月合约的影响下,远月2501合约跌幅缩窄。

2、本周鸡蛋现货价格先涨后回调。卓创数据显示,截至8月16日,卓创统计鸡蛋均价4.85元/斤,较上周涨0.09元/斤。随着天气好转,鸡蛋质量问题减少,经销商入市采购积极性提升,市场走货加快,上周末蛋价涨至高位。蛋随着蛋价进入相对高位区间,高价抑制需求,下半周,鸡蛋现货价格出现小幅回调。临近周末,部分产区受中元节影响,内销加快,蛋价再度反弹。

3、据鸡蛋需求的季节性规律,目前正在逐渐进入鸡蛋需求旺季,需求将对鸡蛋现货价格形成利多。根据卓创样本点统计的在产蛋鸡存栏以及历史补栏数据,未来鸡蛋供给逐渐增加,对蛋价形成压力。在三季度旺季需求结束,需求回归后,蛋价大概率回调。另外,饲料原料玉米、豆粕价格仍延续弱势格局,将继续对鸡蛋形成压力。从目前盘面表现来看,空头占据主导,警惕盘面持续下行后反弹风险。关注终端需求变化以及周边商品对盘面情绪的影响。

玉米:内外期价联动下行,关注米粉价差能否恢复走强

外盘:8月USDA报告下调美玉米面积预期,报告后美玉米上涨,当日CBOT 玉米主力合约收盘上涨1.6%。报告显示,近期美玉米持续下跌,当前价格的美国玉米销售已经具备竞争力,这样玉米期末库存相应下调,对应市场情绪转好。但是,还需要注意的是,8月报告中美豆单产达到创纪录水平,市场预期下周田间调查数据中美豆、玉米单产将提升至历史高位水平,这引发美豆跌至历史低位,对CBOT农产品板块形成整体利空的压制。

国内:本周全国玉米市场仍旧偏弱运行,周均价2350元/吨,较上周下跌20元/吨。产区持粮贸易商出货压力依然存在,当前出货积极性较高,市场供应增加,玉米价格下滑,深加工企业库存高,不断压价收购,整体市场气氛偏惨淡。销区供应宽松,需求疲软,饲料企业可选择粮源众多,尤其是西南地区低价新疆粮迅速抢占市场,东北粮失去需求。港口方面根据北港及期货走势调整报价,整体维持底部区间震荡的趋势。

期货:经历了7月开始的玉米、淀粉大幅下跌行情之后,截至本周DCE玉米主力合约累计下行200元/吨,跌破成本和贸易商的心理预期。技术上,内外盘玉米报价持续处于低位区间,宏观市场的悲观情绪主导商品价格表现,反弹动能也随之减弱。跨品种价差方面,11月合约的米粉价差缩小至370,短期关注价差扩大的机会。

生猪:现货猪价继续上行,生猪期价遇阻回落

1、本周,国内生猪价格延续上涨。数据显示,8月15日,全国生猪均价21.16元/公斤,较上周涨0.52元/公斤,基准交割地河南均价20.1元/公斤,较上涨1元/公斤。上半周,可出栏适重猪源减少,养殖端压栏惜售,市场实际猪源流通有限。下半周,北方部分地区二次育肥入场,猪价再次受到提振。然而,夏季终端需求仍较弱,需求限制短期猪价上行。

2、卓创统计数据显示,8月9日,后备母猪销售价格1701元/头,较前一周持平。8月15日,仔猪均价524元/头,较上周跌5元/头。仔猪补栏情绪下滑,仔猪价格小幅下跌。根据生长周期推断,当前补栏对应明年2月份生猪出栏,目前市场对明年生猪价格预期不高,补栏意愿下降,部分市场仔猪价格略有回调。

3、7月,卓创样本点统计样本企业能繁母猪淘汰152020头,环比增加15%;后备母猪销售20450头,环比减少13%。从数据来看,补栏下降、淘汰增加,此前产能增加或将属阶段性减少。

4、本周,生猪交易均重以北跌南涨为主。一方面北方部分规模场二次育肥出栏量提升,出栏均重略有下滑。另一方面,南方养殖端大体重猪源出栏量提高,生猪出栏均重上涨。8月15日,卓创样本点统计生猪出栏体重124.55公斤/头,较上周增加0.21斤/头。

5、Wind数据显示,8月16日,自繁自养养殖利润681元/头,外购仔猪养利润493元/头,分别较上周增加95元/头、116元/头。本周生猪现货价格总体延续上涨,而豆粕、玉米价格走弱后,饲料成本持续减少。养殖利润延续增加,养殖利润可观。

6、卓创样本点统计,截至8月15日,样本点屠宰企业开机率26.4%,较上周增加0.11个百分点。随着气温下降,终端需求略有恢复,叠加餐饮消费有所提升,支撑屠宰企业白条猪肉订单增加,屠宰开机率小幅上涨。

7、本周,生猪加权持仓16万手,在本轮的猪价反弹过程中,生猪加权合约持仓下降,总持仓基本维持在16-17万手附近水平,说明在近期猪价恢复上涨的行情中,资金有离场迹象。进入到8月份以后,生猪近月2409合约持仓下降,资金向远月2411合约转移,11月合约猪价补涨。但是,还需注意的是11月合约猪价上涨至高位后,现货市场谨慎情绪升温,短线需警惕猪价高位调整。

8、整体来看,供给下降、下半年终端需求好转对未来猪价形成利多支持,行业普遍对下半年猪价持乐观预期,近月合约上涨,期价创新高。本周,生猪主力2411合约补涨,现货上涨对猪价形成利好提振,期价上行反映出市场中乐观预期持续。套利方面,近强远弱,生猪11-1价差扩大。技术上,周四生猪11月合约冲高回落,周五猪价承压下行,期价连续两日下跌。目前,生猪周线延续强势表现,日线指标需关注5日均线对价格的支撑,短线多单注意设置动态止盈。

额 本文暂时没人评论 来添加一个吧

发表评论