ng体育自媒体

-ng体育自媒体专题:世界黄金协会:二季度全球黄金需求创历史新高 推动金价上涨

来源:南方基金

今年以来,黄金屡次登上新闻头条,三月中下旬至五月中旬,金价多次刷新历史新高。

7月17日,历经两个多月的震荡后,黄金再创新高,国际金价逼近2500美元/盎司大关,但后又遭遇小幅回调,跌幅接近5个点。(数据来源:Wind,20240730,涨幅计算区间:20240101-20240723,国际现货黄金价格指伦敦金现(SPTAUUSDOZ.IDC)。近两日又有所上涨,截至昨日15点国际金价逼近2400,收2390.86美元/盎司。

金价来去匆匆,黄金后市投资价值如何?今天我们就来聊聊。

01

近期黄金回调原因

首先,我们回顾下近期黄金回调原因,一是与黄金前期突破2450美元历史新高后,部分资金获利了结出局有关。

其次,前期黄金上涨主要基于市场对美联储下半年降息预期逻辑,但从近期美国公布PMI、GDP等经济数据来看,经济仍然具有韧性,市场对美联储降息的预期稍有下降,所以金价有所走低。

02

影响黄金价格的三重属性

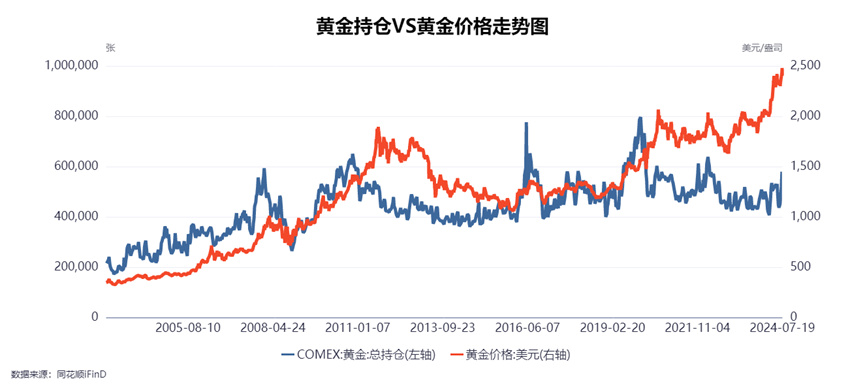

黄金的短期回调或不改其长期向好走势,我们拉取了近十年黄金价格涨跌变化,不难发现此轮黄金行情自2022年11月便开启。据同花顺统计,自2022年11月3日阶段性低点以来黄金价格涨幅达到47.57%。

数据来源:同花顺,20050810-20240719,历史数据不预示未来。

这时就有很多伙伴可能会好奇:本轮黄金行情的上涨逻辑到底是什么呢?

黄金作为一种特殊的商品,它的价格受到商品属性、货币属性和金融属性的影响。具体来看,商品属性主要指的是从供给和需求角度影响黄金价格。

供给端来看,黄金供给呈现稳定态势。随着金矿开采难度加大、已探明地下存量较少等因素影响,全球金矿产量增速持续走低。

需求端来看,本轮驱动金价上涨的因素主要来自两方面。

一是避险需求上升。俗话说“盛世古董、乱世黄金”,黄金是公认的避险资产,具有较强的避险属性。近年来,地缘政治冲突频现,全球经济不确定性加剧,避险需求不断增加。

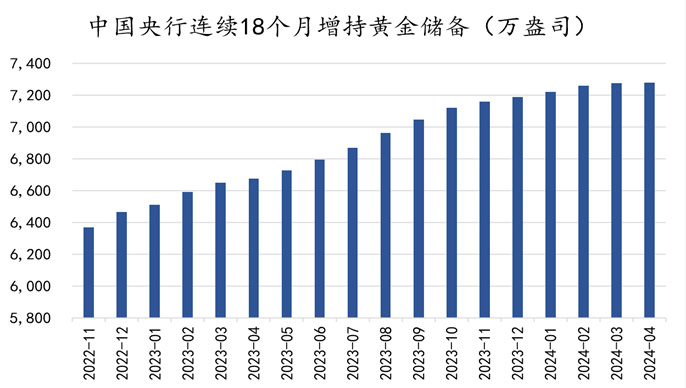

二是央行增持黄金热潮。近年来,大家越来越意识到黄金的作用是其他主权货币所不能替代的。全球又出现了“去美元化”的新趋势,央行购金成为黄金市场的重要驱动力。世界黄金协会测算数据显示,2023年央行购金为黄金表现贡献了至少10%的影响力。

国内视角来看,截至今年4月末,中国央行连续18个月增持黄金储备。目前我国黄金储备仅占外汇储备的4.9%,远低于主要发达国家的水平,未来或仍有比较大的提升空间。

数据来源:中国人民银行,截至2024.04.30.

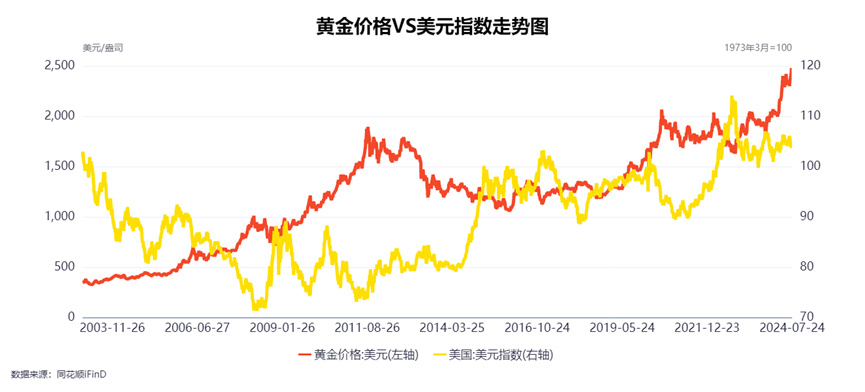

说完了商品属性,再来聊聊货币属性。它指的是黄金与以美元为代表的国际货币多为信用替代的关系,一般来说市场对美元信心提升,美元指数走强,黄金吸引力则会有所下降。近年来人们对未来经济形势多持悲观预期,全球经济市场稳定性下降,人们对避险需求的日益提高,黄金价格也逐渐走高。

数据来源:同花顺,20031126-20240724,历史数据不预示未来。

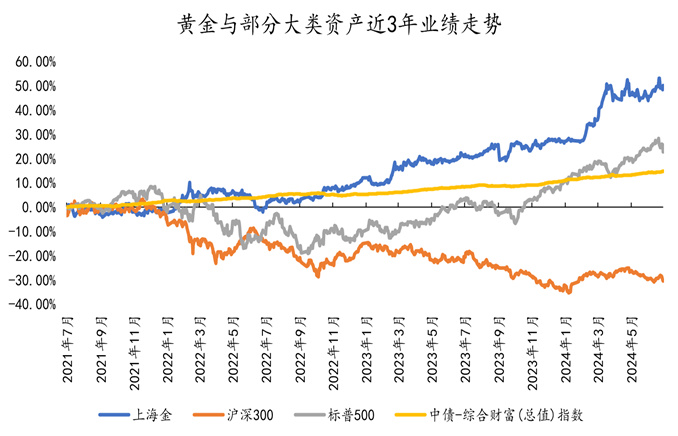

最后是金融属性,黄金一般被认为与股票、债券等资产相关性较低,走势相对独立,在大部分人的家庭资产配置中有一定的重要作用。

数据来源:Wind,近3年统计区间2021.7.26-2024.7.23,上海金(SHAU.SGE)、沪深300(000300.SH)、标普500(SPX.GI)、中债-综合财富(总值)指数(CBA00201)。指数过往业绩不预示未来,不代表基金产品业绩,不构成投资建议,市场有风险,投资需谨慎。

03

黄金还能买吗?

了解完黄金上涨的背后逻辑,南粉们关系的莫过是还能买吗?确实现在大家或多或少都有些矛盾的心态:买吧,又怕追高;不买吧,又怕踏空……到底能不能买,还是建议大家结合自身情况去做一个判断。

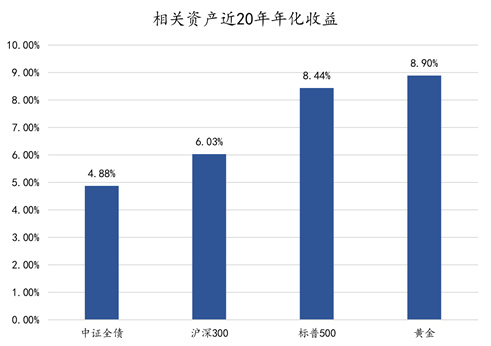

从历史回报角度来看,黄金自2000年以来虽然历经牛熊波动,但总体收益表现不差,年化收益率在8%以上,甚至高于标普500等权益资产。但金价目前确实也处于一个较高的点位,大家如果畏高但又看好其长远走势,建议结合自身风险承受能力考虑用定投的方式进行投资。

数据来源:Wind,近20年年化收益统计区间2004.7.24-2024.7.23,黄金价格指AU9999(AU9999.SGE)、沪深300(000300.SH)、标普500(SPX.GI)、中证全债(H11001.CSI);区间收益率(年化)=[(1+区间收益率)^(250/交易日天数)-1]*100%;指数过往业绩不预示未来,不代表基金产品业绩,不构成投资建议,市场有风险,投资需谨慎。

其次,从资产配置的角度来看,正如南南上文所说黄金与股票、债券等资产相关性较低,大家在投资组合中配置一些黄金,其实也有利于对组合更好地进行风险管理,规避部分极端风险,提升整体投资组合性价比。

再从未来走势来看,基金经理孙伟表示,黄金长期投资逻辑仍然看好。当前全球流动性宽松,且海外有明确的降息预期,国内也进入了低利率时代。这样的背景之下,适当配置黄金是合理的。投资者可考虑在资产组合中配置一定比例的黄金,这个比例要既起到避险作用,也不会对整体投资组合造成过大波动影响。

那具体到投资方式上该怎么选呢?目前有买实物黄金、黄金股票、黄金期货等多元化的投资方式,其中通过黄金基金来投资有多方面优势。

黄金基金追踪黄金现货的价格,具有投资门槛、交易费用、持有成本都相对较低的优势。

上一篇:光大期货:7月31日能源化工日报

下一篇:

额 本文暂时没人评论 来添加一个吧

发表评论